- · 《住宅与房地产(中 )》栏[06/28]

- · 《住宅与房地产(中 )》投[06/28]

- · 《住宅与房地产(中 )》征[06/28]

- · 《住宅与房地产(中 )》刊[06/28]

太突然!地产彻底不做了,6倍大牛股“豪赌”医

作者:网站采编关键词:

摘要:中国基金报记者 云龙 在连发29份公告宣布公司将收缩房地产业务,聚焦医美业务后,奥园美谷今日股价强势涨停,收报23.23元每股,成交超21.5亿元。 收缩房地产业务、聚焦医美业务 奥

中国基金报记者 云龙

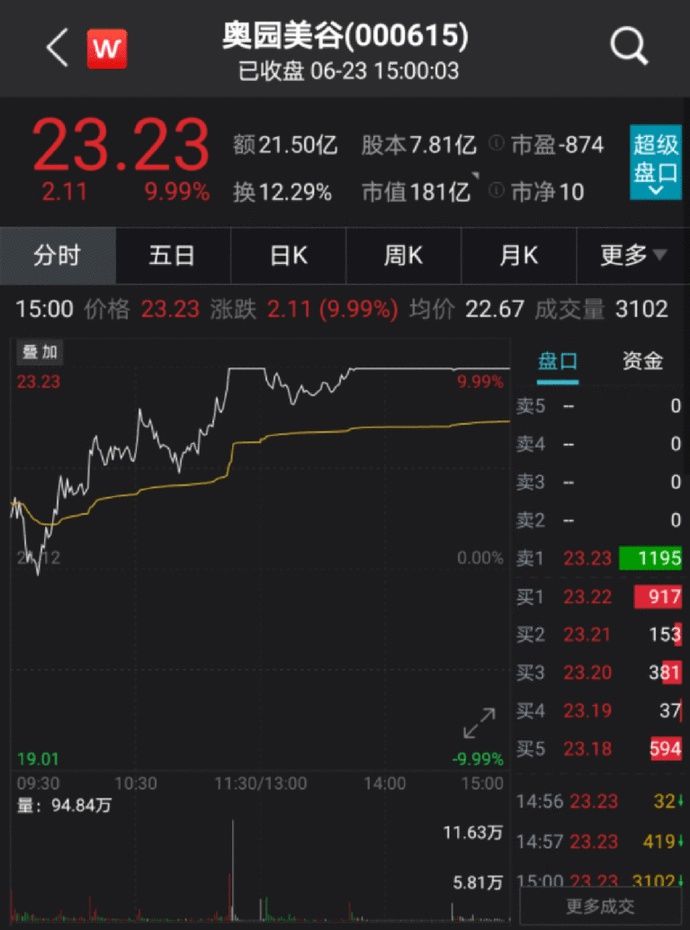

在连发29份公告宣布公司将收缩房地产业务,聚焦医美业务后,奥园美谷今日股价强势涨停,收报23.23元每股,成交超21.5亿元。

收缩房地产业务、聚焦医美业务

奥园美谷连发29份公告

6月22日晚间,奥园美谷()一连发布29份公告,内容无外乎一个:公司将收缩房地产业务,聚焦医美业务。

10.2亿元底价挂牌出售

三家公司全部或部分股权

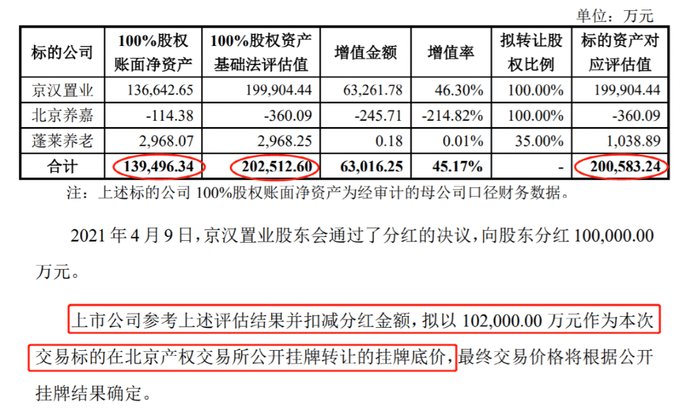

根据公告内容,奥园美谷准备通过在北京产权交易所公开挂牌的方式,转让公司所持有的京汉置业100%股权、北京养嘉100%股权和蓬莱养老35%股权。本次重大资产出售最终交易对方的确认以北京产权交易所公开挂牌结果为准。

据公告披露,此次奥园美谷准备出售的京汉置业、北京养嘉、蓬莱养老三家公司合计账面净资产约为13.95亿元,而三家公司合计资产评估价值为20.06亿元。考虑到今年4月9日京汉置业曾经向股东分红10亿元,因此奥园美谷准备以10.2亿元作为此次出售资产的挂牌底价。

剥离房地产相关业务

主营业务将以医美为主

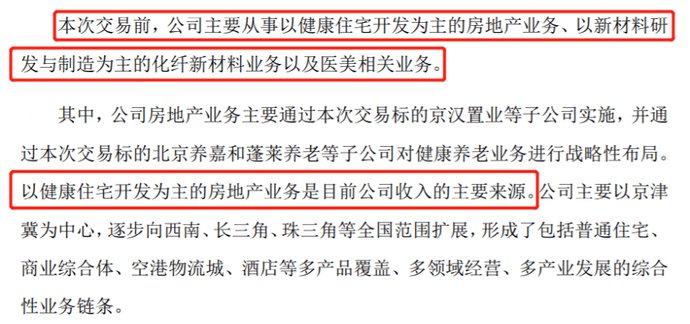

对于打算出售京汉置业、北京养嘉和蓬莱养老全部或部分股权的原因,奥园美谷在公告中表示,本次交易前,公司主要从事以健康住宅开发为主的房地产业务、以新材料研发与制造为主的化纤新材料业务以及医美相关业务。其中,公司房地产业务主要通过本次交易标的京汉置业等子公司实施,并通过本次交易标的北京养嘉和蓬莱养老等子公司对健康养老业务进行战略性布局。以健康住宅开发为主的房地产业务是目前公司收入的主要来源。

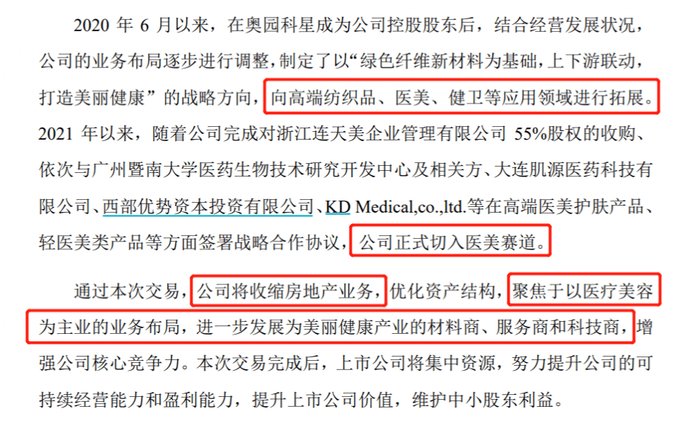

2020年6月以来,在奥园科星成为公司控股股东后,结合经营发展状况,公司的业务布局逐步进行调整,制定了以“绿色纤维新材料为基础,上下游联动,打造美丽健康”的战略方向,向高端纺织品、医美、健卫等应用领域进行拓展。此外,随着2021年以来公司完成对浙江连天美企业管理有限公司55%股权的收购、依次与广州暨南大学医药生物技术研究开发中心及相关方、大连肌源医药科技有限公司、西部优势资本投资有限公司、KD Medical,co.,ltd.等在高端医美护肤产品、轻医美类产品等方面签署战略合作协议,公司正式切入医美赛道。

通过本次交易,公司将收缩房地产业务,优化资产结构,聚焦于以医疗美容为主业的业务布局,进一步发展为美容健康产业的材料商、服务商和科技商,增强公司核心竞争力。

同时公告表示,上市公司出售标的资产后,将剥离主要的房地产相关业务。上市公司主营业务将由房地产业务、医疗美容业务及化纤新材料业务转变为以医疗美容业务及化纤新材料业务为主,上市公司主营业务收入结构将发生重大变化。

2020年控股股东换人后调整公司业务布局

逐渐转向医美领域

同时,公告中还提到,奥园美谷出售相关资产也有助于解决公司与控股股东及其关联方现存的同业竞争问题。

资料显示,奥园美谷的控股股东即奥园科星。自2020年奥园科星成为公司控股股东以后,奥园美谷就调整了业务布局,并将触角逐渐伸向医美领域。

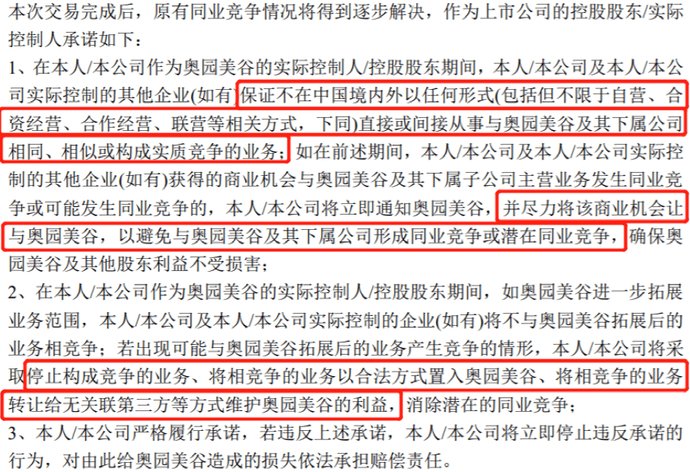

此次公告中,奥园美谷控股股东即奥园科星作出承诺,为避免同业竞争,会将与医美相关的商业机会让给奥园美谷,或是把相竞争的医美业务置入奥园美谷。

两个月前奥园美谷就曾表示

筹划出售地产业务板块公司股权

剥离、收缩房地产业务,进一步聚焦医美业务,奥园美谷早就有此想法。今年4月末,公司就曾发布关于筹划重大资产出售的提示性公告,提到“为了提升自身可持续发展能力,有效解决与控股股东存在的同业竞争问题,维护公司股东利益,并实现聚焦美丽健康产业的战略转型,拟出售持有的地产业务板块的全部或部分公司的股权。”

并且表示“本次交易拟出售资产未经审计的营业收入占上市公司最近一个会计年度经审计的相应指标的比例超过50%”。

住宅与房地产投稿 | 住宅与房地产编辑部| 住宅与房地产版面费 | 住宅与房地产论文发表 | 住宅与房地产最新目录

Copyright © 2018 《住宅与房地产》杂志社 版权所有

投稿电话: 投稿邮箱: